ぼくは今、1,000万円以上投資に突っ込んでるんですが、できるだけ低リスクになるようリスクヘッジはそこそこ気を使っています。

投資は高確率で資産をガンガン増やせますが、短期で見たらマイナスになる時期もあったりします。

できるだけマイナス分を減らして、なおかつ利益を多くしたいというのは誰もが思いますよね…。

というわけで、今回はリスクヘッジのお話です。

投資金額の多さに限らず、リスクヘッジは重要なのでぜひ参考にしてみてください。

リスクヘッジは人によって考え方が全然違うので、ぼくのやり方が誰にとっても正しいというわけではありません。

ただ、いろいろ考えた結果、近い未来は、インドって意外とリスクヘッジになると思うんですよね…。

もちろん一般的なリスクヘッジも紹介していくので、あなたに合ったものをもりっと選んでみてください!

投資のリスクヘッジでインドを選ぶ理由【バカにされても気にしないw】

そもそもリスクヘッジとは

リスクヘッジというのは、起こりうるリスクを予想して、そのリスクに対応できる体制を整えておくことです。

例えば・・・

アメリカ市場がずっと右肩上がりだから投資してるけど、もしかしたら中国と経済戦争になってガクッと急落するかも知れない!というリスク。

それに対応して、リスクヘッジはいろいろ考えれます。

- アメリカ市場に投資していた半分を現金にしとこう!(利益も少なくなるけど、急落したときの被害も少なくなる)

- アメリカ市場以外の国にも投資しよう!(アメリカ市場が急落しても、ほかの国の市場がクッションとなって被害が少なくなる)

- アメリカ市場で空売りをしとこう!(右肩上がりのときはマイナスになるけど、急落したら儲かる)

- ロボ・アドバイザーに全部任せちゃおう(自分より頭がいい人(AI)に任せたもん勝ち!)

ほかにもありますが、このようにリスクヘッジする方法は何種類もあります。

ちなみに空売りとは…。

株の世界では、売るものがなくても売ることができちゃいます。

空売りの仕組みを簡単に解説すると、

- 投資家(ぼくたち)は証券会社から株を借りて、それを市場で100円で売ります。(投資家は100円が手に入る)

- 1ヶ月後、売った株がどんどん値下がりして90円になりました。その時点で株を買います(投資家は90円を支払う)

- 90円で買った株を証券会社に返却します(1で借りた分)そうすると、投資家は90円で買ったものを100円で売ったことになります。

- 投資家は10円の儲けとなりました。やった~。

このように、「この株価はおそらくあとで下がるわ…」と思っているときに非常に役立つのが空売りなのです。

でも逆に株価が上昇したときは、売ったときよりも高い価格で買わなければいけません。

100円で売った株が、もし150円に上がってしまったら、投資家は50円の損をしてしまいます。

「これから株価が下がるかもしれないから、リスクヘッジとして空売りもしとこ…」と思い実行したところ、予想を外して株価が上がり、利益どころかマイナスになることもあります。

このように、リスクヘッジをしたはずなのに結果的にマイナスが膨らんでしまった…という可能性があることは知っておいてください。

空売りとは別に、投資していた一部を現金化した場合は、マイナスが膨らむことはありません。

ただし、予想を外して株価が上昇したときに、現金化をしてしまった分の利益はなくなってしまいます。

このように、一言でリスクヘッジと言っても、高リスクなリスクヘッジと低リスクなリスクヘッジがあります。

どのようなリスクヘッジが自分にあっているのか…それをしっかりと見極めることが大切です。

リスクヘッジが必要ない?リスクの少ない投資が基本

これもまたそもそもの話なのですが、投資はなるべくリスクの少ないものにするのが基本です。

低リスクな投資をしつつ、さらにリスクヘッジをする感じですね。

低リスクな投資の鉄板と言えば…そう、インデックス投資です。

特にアメリカ市場のインデックス投資、ETFはリターンも大きく期待できて、基本的に右肩上がりで成長しているので、いまのところ低リスクです。

それを考えると必然的に、アメリカ市場がメインの投資ポートフォリオになってくるんですよね…。

アメリカ市場をメインで投資をしている場合、どうやったらリスクヘッジになるのかという視点で考えてみました。

リスクヘッジの種類

1.国を分散させる

アメリカ市場のETFだけを買っていると、アメリカが失速したときに資産もがっくり減ることになります。

そこでいろんな国の株を買うことで、アメリカがもしダメになったとしてもほかの国がイケイケだったらそっちで利益を取ろう!という考えです。

パッと見、良さそうな考えですが、これにはちょっとした落とし穴があります。

それは、「アメリカが失速したらその影響で全世界が不況になる可能性がある」ということ。

日本経済もアメリカ経済の影響を大きく受けています。

その影響は中国などの大国も例外ではありません。

そう考えると、国を分散させても結局はリスクヘッジにならないんじゃないの…?という考え方もできてしまいます。

アメリカがヤバイときはどこの国もヤバイ…でも!

インドはもしかするとその影響よりも成長が上回る可能性がある(もしくは景気回復が早い)と考えています。

その理由はこのあとで解説していきます~

2.国の債権を買う

国の債権、いわゆる国債を買ってリスクヘッジ、という考え方もあります。

一般的に、株価が全体的に落ちてくると、リスクヘッジとして国債を買うという流れがあります。

それを見越して株価が暴落する前に国債を買っておけば、万が一株価が暴落したときにウハウハになるかも。

その際は、国債を直接買うのではなく、国債と同水準の投資成果を目指しているETFを買うのが得策です。

例えば、iシェアーズの米国国債20年超ETF。

これは20年という長期の米国国債と同じ水準の投資成果を目指すETFになります。

リターン(利益)は微々たるものですが、株価が下落しまくったときにはリスクヘッジになる可能性が非常に高いので、低リスクかつ効果的なリスクヘッジですね。

ETFなので買うのも簡単で、国内の証券会社でサクッと検索してすぐに買えちゃいます。

3.ゴールドを買う

よく「有事の金(きん)」と言われているように、戦争などのリスクが高まると買われるゴールド。

いったんゴールドに資金を移すことでリスクヘッジになる場合もあります。

ただ、ゴールドは株と違って金利も配当もつかないので、そういった利益は生みません。

ゴールド自体の価格が上がれば儲かりますが、うーん…。

一般的には、「株価が下がるとゴールドが上がる相関関係がある」と言われています。

しかし、実際のところは時期によってばらつきがあり、完璧に相関しているというわけではありません。

時期によっては株価と同じような動きをしているときもありますし、逆の動きをしているときもあります。

最近は特に、株価と同じ感じの動きをしてますね…。

こういうこともあるので、リスクヘッジとしてはうーん、どうかな~という感じ。

株価が下がったときにゴールドも一緒に下がるのか上がるのか不透明なら、いっそのこと現金で持ってたほうがいいと思います。

4.仮想通貨を買う

ぼくは仮想通貨を何種類か持っていますが、リスクヘッジとしては見ていません。

むしろ投機に近いです。

リスクヘッジもなにも、仮想通貨自体がまだリスクが高いですからねw

2018年の2月くらいにあったバブル崩壊では、市場は個人投資家がメインでした。

今後、ETFが解禁されるなどして機関投資家が入ってくると、仮想通貨市場もまた違った様相を呈するようになり、株式市場のリスクヘッジとしての役割を持つかもしれません。

ただそれはまだもう少し先のお話…。

仮想通貨のメインであるビットコインですらも開発途中で、脆弱な部分が残っています。

イーサリアムも開発がどんどん進んでいるとはいえ、まだまだこれからといった感じ。

面白い投資だとは思いますが、リスクヘッジではないと思っています。

むしろぼくの場合、仮想通貨に投資した分、株式市場のETFに投資することがリスクヘッジになってる気もします…w

5.不動産投資に変更する

日本の不動産に投資をする、というのも一つのリスクヘッジかもしれません。

ただ、不動産投資は海千山千の猛者が跋扈(ばっこ)する世界…。

素人がそうそう簡単に儲かるものでもありません。

むしろ不動産自体、リスクが高いとも思っています。

例えば、

- 買った不動産が、ちゃんと売れるかどうかわからない。

- 不動産は年々、老朽化で価値が落ちていく。

- 老朽化に伴う修繕費がかなり高い。

- 賃貸物件を買った場合、入居者がいないと赤字。

などなど…。

よっぽど、「いい不動産物件を見抜く力が自分にはある!」という方以外にはオススメできない方法です。

ぼくは不動産には直接投資はしていません。

(あとで書きますが、ロボ・アドバイザーを通してAIが自動的に不動産投資をしていたりはします)

6.日本円に一旦戻す

これが結局、安定度で言えば一番いいんじゃないかな~と思います。

消極的かも知れませんが、防御は固めのほうが長期的にみたら儲かりそうで…。

「なんか情勢的に、アメリカヤバそうだなー」と思ったら、半分でもいいので現金にしちゃうことでリスクヘッジになります。

もちろん、現金にした分、投資している額が減るので、利益もその分減ってしまいます。

でも株価が下落して利益がすっ飛んでマイナスになるよりはいいですよね。

また楽観視できる雰囲気になったら再投資すればいいわけですし。

投資をしてる人ならわかってもらえるかもなんですけど、とりあえずなにかに投資をしてないと不安になったりしませんか?

現金で持ってると、せっかく利益を貰うチャンスを逃しているようで…。

でも、時期によっては現金で保有しているのが安全という場合もあります。

投資をするなかで、あえて投資をしないで現金で持つのも正しい勇気だと思います。

ずーっと投資をせずに現金で持っているのはダメですけどねw

7.インバース型ETFを買う

「リスクヘッジなんて生ぬるい!もっと攻めるぜ!」という方は、インバース型のETFを買うという手があります。

インバースとは「逆」や「反対の」という意味です。

つまり、S&P500のインバースETFだったら、S&P500が上がればインバースETFは下がり、下がれば上がるという感じ。

インバース型ETF・投資信託でメインどころを調べてみました。

| インデックス名 | 銘柄 | 年間の費用 |

| 日経平均株価のインバース | 日経平均ベア上場投信(1580) | 0.75% |

| 日経平均株価のインバース | 日経インバースインデックス連動型上場投信(1571) | 0.8% |

| S&P500のインバース | S&P 500インバース日次指数(SPXTS) |

正直、インバース型ETFはかなりリスクが高いと思います。

特にアメリカは右肩上がりで来ているので、今後もしばらく右肩上がりになりそうな予感。

とすると、その間ずっとS&P500インバースETFでは損を出し続けることになっちゃいます。

日経平均株価のインバースならぼくもアリだと思うんですけどね。

日本はこれから少子高齢化の波がどどーんと押し寄せてきます。

高齢者ばかりの国を維持するためには、膨大な税金が必要となり、それはぼくらの家計にのしかかってきます。

そうなったとき、国の経済がどんどん停滞していくのは目に見えていますよね。

個人的には日本が好きなので、税金が高くなったとしても「ぐぬぬ」と思いつつがんばりますが、富裕層は日本脱出をするかも知れません。

そうなると今まで富裕層が払ってた税金分もぼくらが払うことになり、より一層高税率になるかも…。

そんな気が滅入るような状況でも自分の資産を増やすことができるのが、日経平均ベア上場投信(1580)などのインバースになります。

これは自分の資産ポートフォリオに対するリスクヘッジというよりは、日本で働き、生きていくことへのリスクヘッジとも言えます。

分散投資と集中投資は結局どっちがいいの?

「分散投資は無知に対するリスクヘッジだ。自分で何をやっているか分かっている者にとって、分散投資はほとんど意味が無い」

と、世界一の投資家、ウォーレン・バフェットは言っています。

要するに、「リスクヘッジとか言っていろんなものに投資しないで、自分が儲かると思う株を徹底的に調べて、それに投資しなさい!」ってことです。

たしかに一理ある言葉です。

資産を分散すると、それだけ大きく儲けることができなくなります。

自分が上がると信じる株に一点集中で投資をしたほうが、短期間で資産を数倍にすることもできます。

そのとおりなのですが…重要なことが一つあります。

それは、ぼくは高確率で、バフェットより頭が悪いということ。

ぼくがどれだけ必死に企業を調べて、「おっしゃ、この会社に全額投資したるで!」ってやったところで、果たしてその目論見が当たるのかは微妙なところです。

天才には天才の投資が、凡人には凡人の投資のやり方があります。

それを考えるとやはりぼくは、ある程度の分散投資を選びました。

もちろん分散しすぎてもなにがなんだかわからなくなり、それはそれでよくありません。

多くても5種類程度に分散すべきと考えています。

そしていっそのこと、自分じゃなくてもっと頭のいい存在に任せちゃうという手も…。

最強のリスクヘッジ!?AIに任せるという選択

時代はどんどん進化しており、一昔前にはなかった投資方法が生まれています。

それがロボ・アドバイザー、つまりAIに投資を任せる、という投資です。

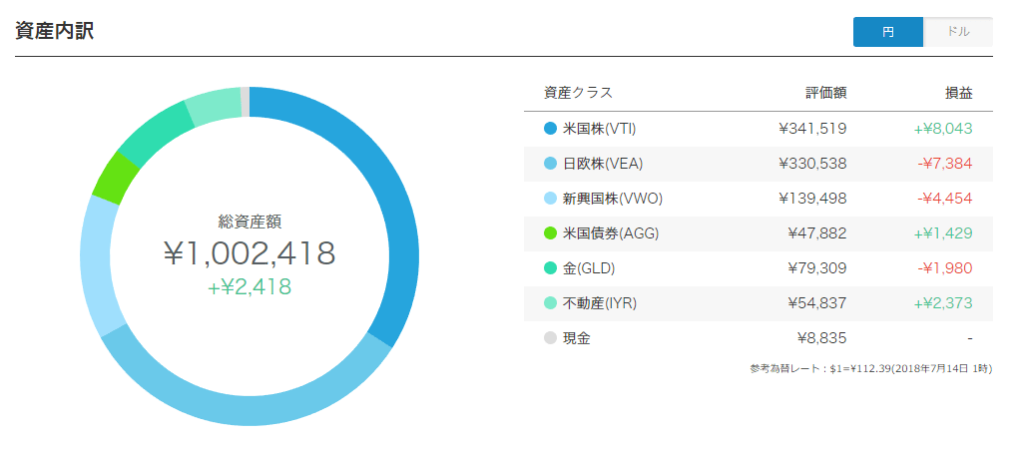

ぼくは今お試しで100万円ほどロボ・アドバイザーにまかせています。

ロボ・アドバイザーのいいところは、「自動で資産を分散化し、状況にあわせてその中身をリバランス(最適化)してくれる」というところ。

ぼくが使ってるのはウェルスナビというロボ・アドバイザーで、年間1%(資産の1%)の手数料で利用することができます。

実際にAIがどんな感じにぼくの100万円を運用してるかというと…。

こんな感じになっています。

| 資産クラス | 損益 |

| 米国株(VTI) | 8,043円 |

| 日欧株(VEA) | -7,384円 |

| 新興国株(VWO) | -4,454円 |

| 米国債権(AGG) | 1,429円 |

| 金 | -1,980円 |

| 不動産(IYR) | 2,373円 |

| 利益 | 2,418円 |

ロボ・アドバイザー順調だったんですけど、いったん利益を引き出したあとなので額が少なくてすみませんw

でもこれを見ると、見事にリスクヘッジされているのがわかります。

日欧株や新興国株、ゴールドがヤバくてマイナスになっていても、米国株や国債、不動産がプラスになっていますよね。

これと同じ様に自分でポートフォリオを組もうとしても、なかなか簡単にはいきません。

日本の株を多めに買ってたら、その時点でもうマイナス突入です。

このように、自分はただ投資をするだけで効率的な資産運用をしてくれるサービスを活用するのもいいリスクヘッジだと思います。

これは、資産へのリスクヘッジというか、「投資の素人である自分へのリスクヘッジ」とも言えると思います。

このまま成績がよかったら、500万円くらいはロボ・アドバイザーでもいいかな…とも思ったり…。

でも、ロボ・アドバイザーが万能かというとそうではありません。

ぼくはぼくなりの視点で、「これからぐいぐいと急成長するであろう国」を見つけました。

それが…インドです!(タイトルのがようやく出てきたw)

なぜリスクヘッジでインドなのか

この記事のタイトルでも書いたとおり、ぼくはインドに投資をすることが、アメリカ市場メインの資産ポートフォリオのリスクヘッジになる(将来的に)と思っています。

アメリカがいかに超大国で、いままでずっと右肩上がりで来たからと言って、これからも未来永劫そのままということはなさそうです。

盛者必衰の理というように、ずっといい調子というのはなかなか難しいもの。

繁栄があれば衰退もある…それの繰り返しで人間は進化してきました。

とすると、アメリカの次に来そうなのはどこでしょう?

中国?

うーん、たしかに中国も大国ですが、政府の力がものすごく強いため、実際に景気がいいのかどうなのかわかりづらいという点が気になります。

もしかしたら実は中国はバブルが弾けて景気は後退しつつあるかも知れませんし、その逆でまだまだ伸びるかも知れません。

どちらにせよ、正確な情報を知ることが難しいとぼくは思っています。

中国のほかに勢いがあって、若い人が多い国(若い人が多いほうが経済が伸びます)と言えば…やっぱりインドになるんですよね。

インドのいいところ

なんでこうもインド推しなのかというと、

- 人口がめっちゃ多い。しかも若い人が多くていわゆる人口ボーナスがある。

- アメリカの大企業でCEOをやってるインド人はかなり多い。つまりインド人は優秀。

- 国内での競争が激しく、アグレッシブに成功を求める人が多い。つまりインド人は優秀(2回目)

- テクノロジー関連の教育環境がどんどん整備されている。

という点を評価しています。

もちろん、政府がちょっとアレだったりと不安な点もありますが、勢いがある国なのは間違いありません。

あと数年もすれば、「インドすげーな!」って感じになってくる…はず(たぶんw)

そうなる前にインド市場のETFに投資をしておくと、アメリカ市場が失速したときにリスクヘッジになるんじゃないかな~と思っています。

ただ、いま現在アメリカ市場がヤバくなってしまったら、インド市場もつられて下がりそうな気もします。

インドは将来的に上がると思っていますが、今はまだリスクヘッジとしては弱いかも…。

将来を見越したリスクヘッジという意味ではアリだとぼくは考えています。

世の中はすごい勢いで変化していることを考えてリスクヘッジする

ぼくらの周りのテクノロジーはどんどん進化しています。

公衆電話が携帯電話になり、スマートフォンになり…。

自動運転の車も現実的になったり、VRなど映画の中でしかなかったような技術が一般的になったり…。

世の中は一昔前に比べると、進化のスピードをどんどん増しています。

昭和の3年と、これからの3年では、進化の速さは全然違います。

ぼくらをとりまく環境はものすごい速さで進化していて、でもみんなそれに気づかず生活しています。

それは株式市場でも同じことで、今ある大企業が、数年後もトップであるかどうかは誰もわかりません。

10年前にはアマゾンもグーグルもフェイスブックも、こんな超巨大多国籍企業になるとは、ほとんどの人が想像していませんでした。

今当たり前なことが、将来は当たり前じゃなくなる可能性だってあります。

そんな中で、現状に当てはめたリスクヘッジを考えること自体が無意味なのかも知れません。

真のリスクヘッジとは、「未来を想像する力」が大切です。

…あれ、なんかいいこと言った気がするw

そんなわけで、ぼくは未来を想像したところ、「インドはたぶん急成長するし、投資は自分だけじゃなくてAIにもやってもらえば、より安定して利益がでるかも!」というところに落ち着きました。

ぜひ皆さんも、未来を想像してわくわくしながら投資を楽しんでください!

ETFのおすすめランキングも作ってみました

ETF、なんか全部良さそうでわからなくなってきたぞ…というときにぜひ!笑

海外ETFを簡単に買う方法【初体験の方向け】

「ETFの素晴らしさはわかった!でも買い方がわからん!」

というあなたのために、わかりやすい記事を書きました。

この記事では、実際にぼくが100万円でETFを買っています。

スマホ・PCどちらも対応していて2.3分で読めちゃいます!

そらすけの運用実績もまるっと公開しています!

ぼくが始めて資産運用をしてからの月別実績も正直に公開しています。

よかったらこちらも…

あの、こちらのボタンを押してもらえると、読んでくれてる方がいるんだ!とぼくの励みになります…。

匿名の人気投票的なもので、これをクリックするだけでOKです。ぜひ、よろしくお願いします!

インデックス投資についてはこちらでわかりやすく書きました。

3分でわかります!

参考:超わかる!インデックス投資とは?【初心者向け】